DLG-Trendmonitor 2019: Deutsche Molkereiwirtschaft

Technologien, Trends und Exportprognosen

Projekt-Team

In Zusammenarbeit mit dem DLG-Ausschuss Milchtechnologie

und dem Vorsitzenden Georg Herbertz.

Vorwort

Liebe Leser,

in jüngster Zeit sehen wir uns alle mit einer Fülle von Nachrichten konfrontiert, die uns auffordern, unser Verhalten im Hinblick auf die Nachhaltigkeit unseres Handelns zu verändern. Vor allem die Jugend beansprucht gehört zu werden und drängt auf Änderungen, und dies mit weitreichenden Konsequenzen. Wir erkennen mehr und mehr, dass unsere Ressourcen begrenzt sind. Deshalb müssen wir alle gemeinsam die Verantwortung dafür übernehmen, in nicht allzu ferner Zukunft neun, höchstwahrscheinlich sogar zehn Milliarden Menschen auf dieser Welt ausreichend zu ernähren. Landwirtschaft und Ernährungswirtschaft sind somit besonders gefordert, was insbesondere Deutschland als eines der großen Agrarländer in Europa betrifft.

Die DLG (Deutsche Landwirtschafts-Gesellschaft) begleitet diesen Prozess seit Jahren und bietet u. a. mit ihren Trendmonitor-Veröffentlichungen ein breites Informationsangebot zur künftigen Ausrichtung von Produktion und Markt.

Mit der Umwelt sorgsamer umzugehen bedeutet auch, den Entwicklungen hin zu einer effizienteren Produktion positiv gegenüberzustehen, womit die Digitalisierung der Produktion, aber auch Transparenz und Nachverfolgbarkeit der Lieferkette vom Rohstoff bis zum Verbraucher angesprochen sind.

Darüber hinaus werden die Forderungen immer lauter, unsere heutige Ernährung gesünder zu gestalten, wozu Fachleute klare Vorstellungen formuliert haben: Weniger Zucker, Fett und Salz. Hierzu empfehle ich Ihnen einen Blick auf unsere zahlreichen Veröffentlichungen zu dem Thema zu werfen, die Sie unter www.dlg.org/publikationen finden.

Mit dem nun vorliegenden Trendmonitor „Deutsche Molkereiwirtschaft“ möchten wir die oben genannten Themen aufgreifen und Ihnen Informationen vermitteln, wie sie heute in der Branche diskutiert werden. Hierzu haben wir die Industrie direkt befragt und zusätzlich erfahrene Fachleute gebeten, zu den Themen: Intelligente Verpackungen, Digitale Transformation, Reformulierung der Produktrezepturen und Chancen sowie Herausforderungen im Exportgeschäft Stellung zu beziehen.

Georg Herbertz

Vorsitzender DLG-Ausschuss für Milchtechnologie

Weniger Zucker in Milchprodukten

Bernd Hammelehle, Ehrmann AG, Oberschönegg

Das Bundesministerium für Ernährung und Landwirtschaft, unter Leitung von Frau Klöckner, engagiert sich zunehmend für eine ausgewogene, gesunde und bewusste Ernährung. Um dieses Ziel zu erreichen, wurde eine nationale Reduktionsstrategie für Zucker, Fette und Salze initiiert. Es werden derzeit mit Branchenverbänden freiwillige Reduktionsziele erarbeitet, welche bis 2025 umzusetzen sind. Zusätzlich zu der politischen Initiative ist es auch der Lebensmittelhandel, die ihre Lieferanten bereits jetzt schon zu Reduktionen auffordern und mit umgestellten Produkten medienwirksam Werbung tätigen.

Im Bereich Milchprodukte liegt derzeit der größte öffentliche Fokus auf der Zuckerreduktion von fruchthaltigen Milchprodukten. Fruchtjoghurt als umsatzmäßig stärkster Artikel der weißen Linie ist dabei von größtem Interesse. Untersuchungen des Max Rubner-Institutes aus dem Jahre 2016 weisen für den Fruchtjoghurt in Deutschland einen durchschnittlichen Zuckergehalt von 13,7 g/100 g Produkt aus. Diese 13,7 g Gesamtzucker setzen sich aus ca. 4,5 g Laktose aus der Joghurtmasse, 1 g Fruchtzucker der verwendeten Früchte sowie einer additiven Zugabe von ca. 8 g zugesetzten Zucker zusammen.

Welche Möglichkeiten ergeben sich nun für Produktentwickler, den Zuckerwert zu reduzieren ohne Einbußen in der sensorischen Qualität in Kauf zu nehmen? Bereits geringfügige Reduktionen von 0,5 bis 1 Prozent im Gesamtzucker zeigen bei Fruchtjoghurt je nach Fruchtsorte signifikante Abschläge in der Gesamtakzeptanz, hervorgerufen durch Abwertungen vor allem in den Attributen Fruchtigkeit und Geschmacksintensität. Dagegen wird die alleinige Frage zur Akzeptanz von weniger süßen Produkten durchwegs sehr positiv vom Verbraucher aufgenommen.

Die Hydrolyse der Laktose zur Steigerung der Süßkraft durch die entstehenden Einzelzucker Glukose und Galaktose kann in manchen Fällen einen Beitrag leisten. Allerdings sind die Einsparungen an Saccharose (ca.1 g Reduktion auf 100 g Fertigprodukt) nur begrenzt möglich und die Zutatenliste muss in diesen Fällen durch das Wort Laktase ergänzt werden. Um weitere Zuckereinsparungen zu realisieren, muss der Produktentwickler mehrere Maßnahmen mit erforderlicher Fachkompetenz kombinieren. Eine davon liegt in der Auswahl sehr reifer Fruchtqualitäten und Anpassung von Aromatisierungen.

Auch der Joghurtkultur kommt eine entscheidende Rolle zu. Milde Kulturen mit wenig Nachsäuerungsverhalten benötigen weniger zugesetzten Zucker, um ein ausbalanciertes Säure-Süße-Verhältnis zu erreichen. Des Weiteren kommt der Auswahl funktionaler und wenig Laktose enthaltender Milcheiweiße zur Joghurttexturierung eine bedeutende Rolle zu. Durch geschickte Kombination von Prozess- und Abfülltechnologien können sehr cremige und zugleich vollmundige Produkte bei reduzierter Trockenmasse und Zuckerwerten erzielt werden.

Als weiterer Baustein zur Zuckerreduktion stehen selbstverständlich auch Süßstoffe zur Verfügung. Die Kombination verschiedener Süßstoffe, auch unter Verwendung von Zuckeralkoholen, ermöglicht gut schmeckende Produkte. Allerdings müssen diese Süßungsmittel als Zusatzstoff deklariert werden und werden daher sicherlich nicht für alle Fruchtjoghurterzeugnisse Einsatz finden.

Zusammenfassend bleibt festzustellen, dass bei bestehenden Rezepturen Zucker nicht ohne geschmackliche Abweichungen reduziert werden kann. Daher ist ein Bündel an Maßnahmen zu ergreifen, welche sukzessive in vielen Einzelversuchen getestet und anschließend in sensorischen Tests auf Akzeptanz überprüft werden müssen. Alle namhaften Joghurthersteller haben bereits Entwicklungsaktivitäten gestartet und sind zum Teil mit formulierten Produkten auf den Markt gegangen. Der Konsument und dessen Geschmacksempfinden muss bei allen Entwicklungen Berücksichtigung finden. Vermutlich ist es daher sinnvoll, die Reduktion im mehreren kleineren Schritten durchzuführen, um die Kunden bei diesen Anpassungen aktiv mitzunehmen. Als realistisches Ziel für das Jahr 2025 könnte ein durchschnittlicher Zuckergehalt eines Fruchtjoghurts bei ca. 11 Prozent liegen.

DLG-Trendmonitor Deutsche Molkereiwirtschaft 2019

Umfrageergebnisse zu Technologien, Trends und Exportprognosen

Wie entwickelt sich die deutsche Molkereiwirtschaft in der Zukunft? Das Fachzentrum Lebensmittel der DLG hat führende Molkereien zu aktuellen Technologien, Trends und Exportprognosen befragt. Statements von Milchexperten ergänzen die Umfrageergebnisse.

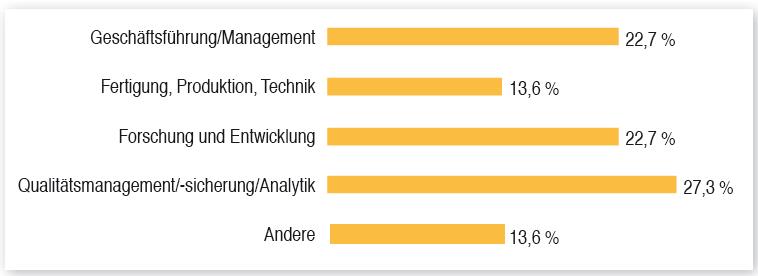

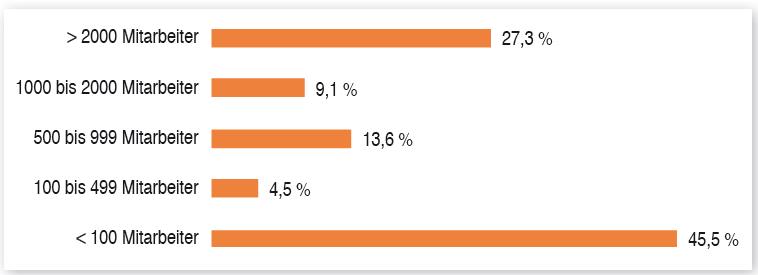

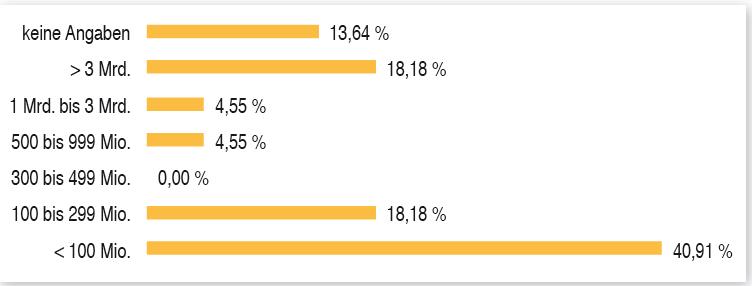

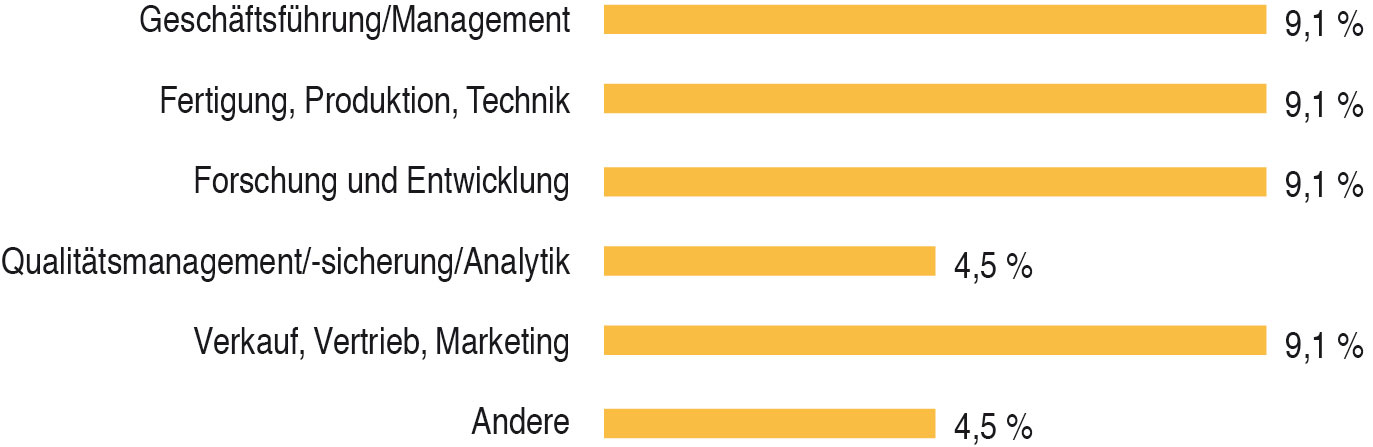

22 Teilnehmer haben die Fragen zu Technologien und Trends beantwortet. Die Teilnehmer kommen insbesondere aus den Bereichen Management (23 Prozent), Forschung und Entwicklung (23 Prozent) und Qualitätsmanagement (28 Prozent) [Abb. 1]. Die Zahl der Mitarbeiter und die Umsatzklassen der teilnehmenden Unternehmen zeigen Abb. 2 und 3.

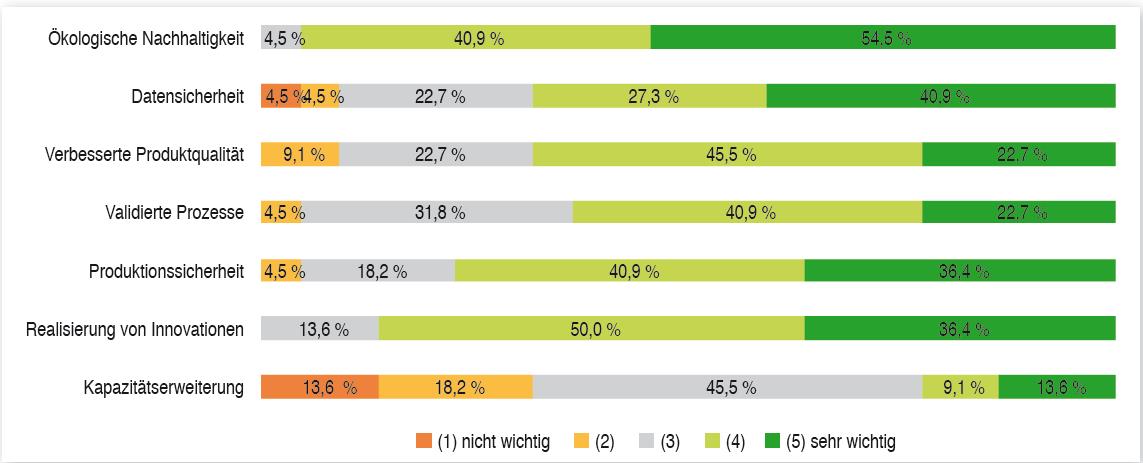

Nachhaltiges Handeln und Wirtschaften spielen für die Molkereiwirtschaft aus ökonomischer Sicht seit vielen Jahren eine wichtige Rolle und gewinnen mit dem in der Bevölkerung wachsenden Nachhaltigkeitsbewusstsein noch weiter an Bedeutung. Die Nachhaltigkeitsaktivitäten der Molkereien werden dabei nachvollziehbar, transparent und glaubwürdig gegenüber allen Anspruchsgruppen kommuniziert. Abb. 4 zeigt, dass die an der Umfrage teilnehmenden Unternehmen Investitionen in die ökologische Nachhaltigkeit eine große Bedeutung beimessen. 55 Prozent der Befragten schätzten diesen Punkt als „sehr wichtig“ ein.

Weitere wichtige Themen für Investitionen sind die Realisierung von Innovationen, die Produktions- und Datensicherheit, validierte Prozesse und verbesserte Produktqualität. Investitionen für die Kapazitätserweiterung werden hingegen nur von 14 Prozent als sehr wichtig eingeschätzt.

Je weiter das Internet und seine smarten Objekte in das alltägliche Leben und in produktionsrelevante Systeme vordringen, desto wichtiger wird es, sich über die Sicherheitsstandards Gedanken zu machen. Anlagen und Produkte, aber auch Daten und Know-how müssen verlässlich vor unbefugtem Zugriff und Missbrauch geschützt werden, u. a. auch, um die Versorgung der Menschen in Deutschland in gewohnter Qualität und Vielfalt sicherzustellen. Aufgrund des gestiegenen Risikos durch Cyberangriffe schreibt der Gesetzgeber Schutzmaßnahmen für Anlagen vor, die mehr als 434.500 Tonnen Speisen im Jahr oder mehr als 350 Millionen Liter Getränke im Jahr produzieren. Die Cybersicherheit ist auch für die Lebensmittelindustrie eine unverzichtbare Voraussetzung zum Gelingen der Digitalisierung. Die Lebensmittelindustrie hat an vielen Stellen ein angemessenes Cybersicherheitsniveau nach dem Stand der Technik bereits umgesetzt [1].

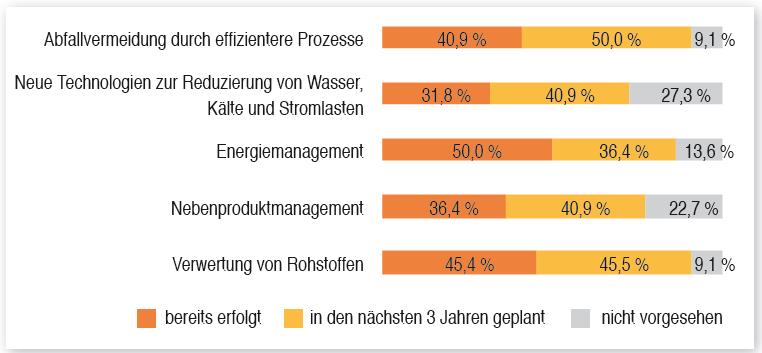

Die Ansatzpunkte für nachhaltiges ökologisches Wirtschaften sind vielfältig. Sie reichen vom Lieferketten- und Rohstoffmanagement über Abfallvermeidung in der Produktion bis hin zu Energiemanagement und dem Einsatz neuer Technologien zur Reduzierung von Wasser und Energie. In Abb. 5 wird ersichtlich, dass die antwortenden Unternehmen zu 32 bis 50 Prozent in allen aufgeführten Bereichen nachhaltige Prozesse eingeführt haben. 36 bis 50 Prozent dieser Unternehmen planen, die nachhaltigen Prozesse in den nächsten drei Jahren umzusetzen.

Neue Verfahren und Technologien tragen häufig entscheidend zum Unternehmenserfolg bei. Daher wurde gefragt, welche der in Abb. 6 genannten technologischen Innovationen bereits eingesetzt werden oder ob es geplant ist, diese in den nächsten drei Jahren einzusetzen. 41 Prozent der antwortenden Unternehmen setzen die Robotertechnik in der Produktion bereits ein und 50 Prozent nutzen sie bei der Verpackung. Im Bereich der Produktion wollen 18 Prozent die Robotertechnik in den nächsten drei Jahren einsetzen und 14 Prozent planen dies bei der Verpackung.

Bei allen an der Umfrage teilnehmenden Unternehmen ist die Smart Factory (deutsch „intelligente Fabrik“) noch nicht verwirklicht. Die Vision einer Produktionsumgebung, in der sich Fertigungsanlagen und Logistiksysteme ohne menschliche Eingriffe weitgehend selbst organisieren, planen aber 32 Prozent der Befragten in den nächsten drei Jahren umzusetzen.

Intelligente Verpackungen überwachen den Zustand des Inhalts und kommunizieren mit Anwendern und Verbrauchern. Sie sind bei 9 Prozent der antwortenden Unternehmen bereits im Einsatz. 27 Prozent planen intelligente Verpackungen in den nächsten drei Jahren einzusetzen. Mit „Time-Temperatur-Indicators“ (TTI) wird beispielsweise die Temperatur in einer Verpackung über bestimmte Zeiträume gemessen und aufgezeichnet. Die Werte können mit einem Smartphone abgerufen werden oder sie werden über gedruckte Displays oder Leuchtdioden direkt angezeigt. Einen direkten Weg bieten auch photochrome Pigmente in der Druckfarbe der Verpackung. Farbveränderungen eines Indikators auf oder in der Verpackung signalisieren dann deutlich, wie frisch das verpackte Lebensmittel ist. Andere Frischeindikatoren reagieren über chemische Prozesse auf Stoffwechselprodukte, die beim Verderb von Lebensmitteln entstehen und über eine Farbveränderung Alarm schlagen.

Die RFID-Technik (Radio Frequency Identification) wird in der Logistik und im Handel für das Warenmanagement genutzt. Über Radiowellen können Waren identifiziert und lokalisiert werden. Dafür werden beispielsweise die Transportbehälter, in denen sich die angelieferten Waren befinden, mit einem RFID-Tag ausgestattet. Ihr Weg von der Produktion über den Transport und den Handel bis hin zum Verbraucher wird so kontrollierbar. Dank RFID-Systeme können produktbezogene Daten auch bei der Lebensmittelherstellung überall in einer Anlage abgefragt werden. Dies erhöht die Sicherheit bei der Herstellung von Lebensmitteln und die Rückverfolgbarkeit wird gewährleistet. In der Zukunft, wenn alle Produkte mit einem RFID-Chip ausgestattet sind und die 100-prozentige Auslesung der Produkte im Warenkorb funktioniert, würde ein Scanner automatisch erkennen, was wir gekauft haben. 36 Prozent der antwortenden Unternehmen setzen die RFID-Technik zur Digitalisierung von Kundenkontaktpunkten ein und 32 Prozent planen dies in den nächsten drei Jahren zu nutzen.

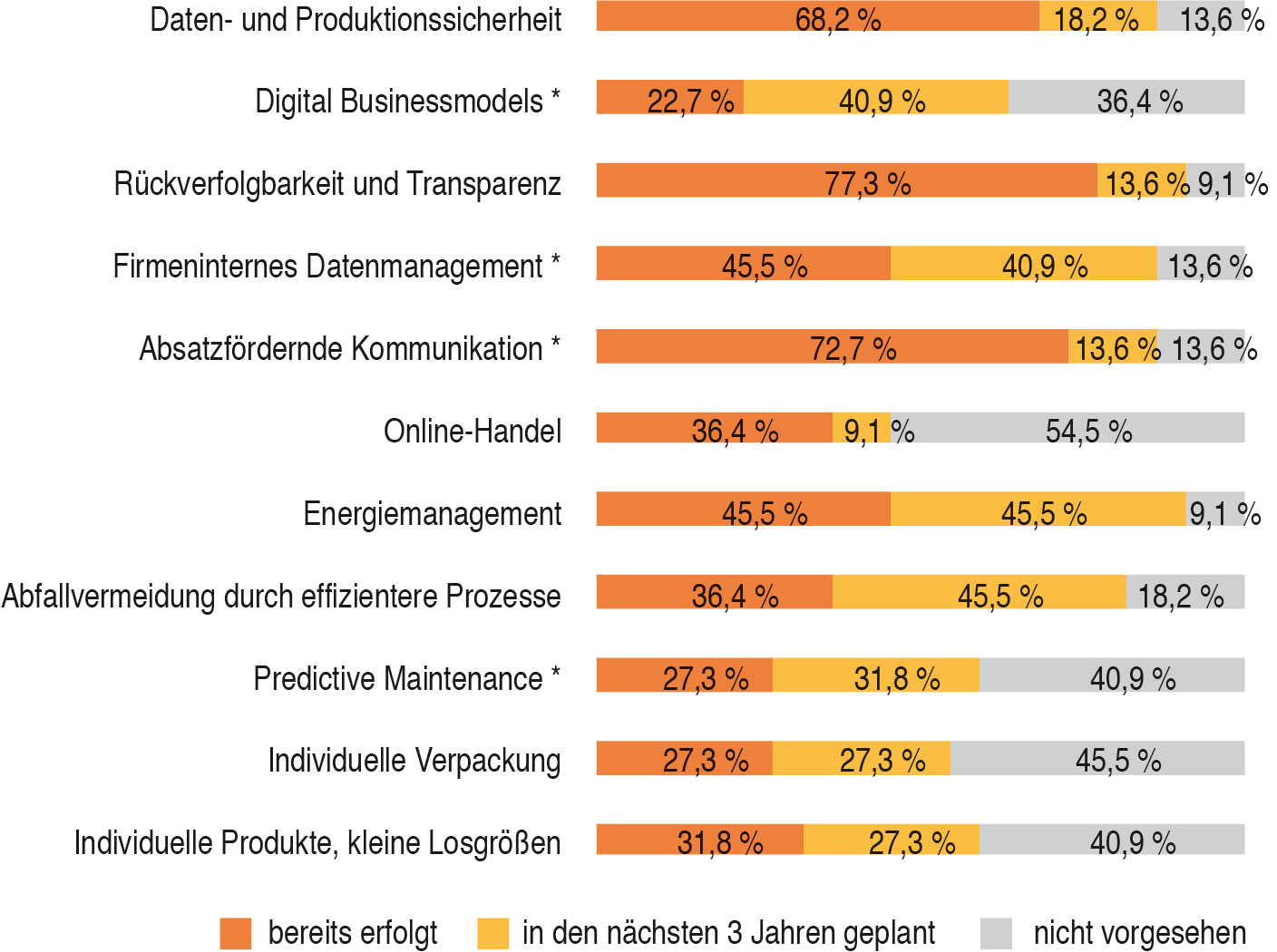

Die digitale Transformation bietet die Chance, mit innovativem Datenmanagement, smarten Technologien und flexiblen Herstellungsverfahren Prozesse neu zu denken. Die landwirtschaftliche Produktion und die Weiterverarbeitung von Lebensmitteln werden von der Digitalisierung stark profitieren. Der Transformationsprozess ist allerdings auch mit großen Veränderungen in den Unternehmen verbunden. Das Ziel ist die „smarte Fabrik“, also eine sich selbst organisierende Produktion über digital vernetzte Systeme. Mensch, Produktionsanlagen, Logistik und Produkte kommunizieren und kooperieren direkt miteinander. Die Produktion wird flexibler und effizienter. Gleichzeitig können personalisierte Produkte erzeugt werden. Komplett neue Geschäftsmodelle werden denkbar und Grenzen zwischen den einzelnen Produktionsabschnitten verschwimmen. Wo steht der Transformationsprozess in der deutschsprachigen Molkereiwirtschaft? Und in welchen Bereichen des Unternehmens wurde die digitale Transformation bereits vollzogen oder ist innerhalb der nächsten drei Jahre geplant? In Abb. 7 sind die Ergebnisse zu diesen Fragen dargestellt.

*Begriffserläuterungen:

- Absatzfördernde Kommunikation: Umfasst Werbung, Verkaufsförderung, Public Relations, Direktmarketingund persönlichen Verkauf.

- Digital Businessmodels: Erschließung neuer Geschäftschancen sowie die Umsetzung neuer Geschäftsmodelle durch ein Unternehmen mittels Algorithmen und Softwareprogrammen.

- Firmeninternes Datenmanagement: Zum Beispiel eigene CRM-Systeme.

- Predictive Maintenance: Systeme zur vorausschauenden Wartung von Geräten und Produktionslinien.

Die digitale Transformation hat bereits vorrangig in den Bereichen „Rückverfolgbarkeit und Transparenz“ (77 Prozent), „absatzfördernde Kommunikation“ (73 Prozent) und „Daten- und Produktionssicherheit“ (68 Prozent) stattgefunden. Weitere Unternehmensbereiche, die bereits digital transformiert wurden oder dies innerhalb der nächsten drei Jahre geplant ist, sind „Energiemanagement“, „Abfallvermeidung durch effiziente Prozesse“ und „firmeninternes Datenmanagement“. Insgesamt ist ersichtlich, dass der Trend hin zur digitalen Transformation geht.

Online-Handel betreiben 36 Prozent der antwortenden Unternehmen. Bei 55 Prozent ist der Online-Handel nicht vorgesehen. Mit individuellen Produkten oder kleinen Losgrößen arbeiten bereits 32 Prozent – ebenso 27 Prozent mit individuellen Verpackungen. Auch möchten 27 Prozent individuelle Produkte und Verpackungen in den nächsten drei Jahren umsetzen. Predictive Maintenance, Systeme zur vorausschauenden Wartung von Geräten und Produktionslinien nutzen 27 Prozent der Teilnehmer, 32 planen dies in den nächsten drei Jahren.

Digitale Geschäftsmodelle setzen 23 Prozent der Befragten ein, 41 Prozent planen dies für die nächsten drei Jahre.

Abb. 8 zeigt, dass 55 Prozent der Teilnehmer das Siegel VLOG für Milch aus gentechnikfreier Fütterung zur Kontrolle ihrer Ansprüche einsetzen. Clean Label, die Bewerbung von Lebensmitteln mit dem Hinweis auf das Nichtverwenden bestimmter Zutaten, nutzen 64 Prozent der antwortenden Unternehmen. Minimal Processing, Verarbeitungsschritte mit geringen Auswirkungen auf die Qualität von Lebensmitteln, wird von 50 Prozent eingesetzt. „Free From“-Produkte für Menschen mit Lebensmittelunverträglichkeiten bieten 41 Prozent der Befragten an.

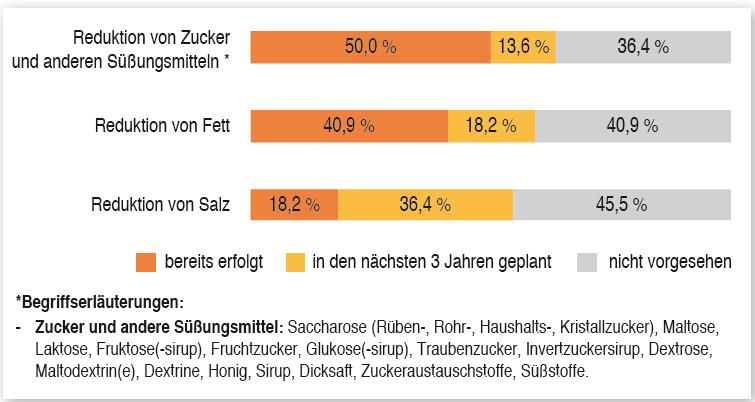

Die Lebensmittelwirtschaft hat sich freiwillig verpflichtet, in einem mehrjährigen Prozess seit Anfang 2019 die Gehalte an Zucker, Fetten und Salz in Fertigprodukten zu reduzieren. Auf dieses Konzept hat sich das Bundesministerium für Ernährung und Landwirtschaft mit Verbänden des Lebensmittelhandels, der Lebensmittelwirtschaft und des Lebensmittelhandwerks geeinigt.

Abb. 9 zeigt, dass 50 Prozent der antwortenden Molkereien bei Zucker und anderen Süßungsmitteln Reduktionsmaßnahmen getroffen haben und 14 Prozent dies in den nächsten drei Jahren planen. Die Reduktion von Fett sind 41 Prozent der Teilnehmer angegangen und 18 Prozent beabsichtigen dies in den nächsten drei Jahren. Die Reduktion von Salz haben dagegen lediglich 18 Prozent der antwortenden Molkereien umgesetzt. Jedoch planen 36 Prozent Reduktionsmaßnahmen bei Salz. Bei 36 bis 46 Prozent der Befragten sind keine Reduktionsmaßnahmen vorgesehen.

Spezielle Milchsorten wie Weidemilch, Heumilch oder Milch von Kühen mit Hörnern, die auf dem Markt verfügbar sind, gibt es nicht zu Discounterpreisen. Sie weisen Zusatzfunktionen auf, für die der Verbraucher oft bereit ist, mehr zu bezahlen. Sie informieren durch ihren Namen den Verbraucher über die Hintergründe der Milcherzeugung wie Fütterung und Tierhaltung. Heumilch und Hörnermilch werden jeweils von 14 Prozent der antwortenden Unternehmen vermarktet. Weidemilch vertreiben 32 Prozent und 9 Prozent planen dies in den nächsten drei Jahren. Biomilch wird von 55 Prozent derbefragten Molkereien vermarktet und Milch mit Herkunftsangabe von 50 Prozent. 23 Prozent wollen die Nachfrage nach regionalen Produkten bedienen und planen die Vermarktung von Milch mit Herkunftsangabe in den nächsten drei Jahren. Milch mit Tierwohllabel wird von 14 Prozent vermarktet. 36 Prozent planen die Vermarktung von Milch mit Tierwohllabel. Milchalternativen auf pflanzlicher Basis werden von 14 Prozent der antwortenden Unternehmen angeboten [Abb. 10].

Digitale Transformation aus Sicht der Lebensmittelindustrie

Matthias Weiß, Fakultät Maschinenbau und Bioverfahrenstechnik, Hochschule Hannover

Ist-Situation

Die heute schon verfügbaren, (informations-) technisch faszinierenden Methoden und Werkzeuge der Digitalen Transformation bieten gerade für die bisher eher konservativ aufgestellte Lebensmittelindustrie die Chance, Prozessstabilität und Wirtschaftlichkeit in relativ kurzer Zeit entscheidend zu erhöhen und damit die internationale Wettbewerbsfähigkeit auf einem hohen Niveau zu erhalten.

Dies gilt unabhängig von Unternehmensgröße und -form. Dabei stellt die Digitale Transformation für die hohe Anzahl traditionell durch handwerksnahe Produktion geprägten kleinen und mittelständischen Unternehmen im Lebensmittelbereich einerseits einen besonders großen Schritt nach vorn dar, kann aber andererseits auch ein nicht zu unterschätzendes unternehmerisches Risiko bedeuten. Die Digitale Vernetzung und übergreifende Verflechtung der Prozesse und zugehörigen Lieferketten unterstützt objektiv weniger die Unabhängigkeit, Diversität und Differenzierung wirtschaftlicher Geschäftstätigkeit als vielmehr den – allerdings langfristig unvermeidbaren – Trend zur Konzentration.

Verständlich, dass sich positive Erwartungen und Ängste häufig die Waage halten. Letztere werden – leider mit ganz realem Hintergrund – forciert durch das Marketing von Spezialisten der IT-Sicherheit. Und es fehlt noch an umfassenden brancheneigenen Success Stories und allgemein an Wissen um die Vorteile sowie die dafür erforderlichen Aufwände. Dazu gehört, dass unter Digitaler Transformation noch zu häufig nur ein aufgesetztes Datenhandling, die sogenannten „BigData“, auf die vorhandenen traditionellen Prozesse und Geschäftsmodelle verstanden wird. Darüber hinaus scheitert eine Übertragung erfolgreicher Industrie 4.0-Lösungen regelmäßig dann, wenn weder die engagiert vorgehenden Erfahrungsträger aus den Non-Food-Bereichen über das unverzichtbare und ausgesprochen vielgestaltige technologische Wissen der Herstellung von Nahrungsmitteln verfügen (z. B. Rheologie, Lebensmittelchemie, Mikrobiologie) noch die Adressaten ihre Anforderungen ausreichend reproduzierbar beschreiben können. Erklärbar ist dies durch die rohstoffbezogene extreme Diversität der Technologien, nicht nur zwischen den Branchenbereichen wie Molkereiwirtschaft und Brauwesen, sondern auch innerhalb, z. B. zwischen Trinkmilch, Joghurt und Desserts, sowie dem selbst wieder breiten Technologiefeld der Käseherstellung. Die anschließenden und unverzichtbaren Verpackungsprozesse erweisen sich als nicht weniger vielseitig und kompliziert.

Perspektive

Wie alle Entwicklungen, so kann auch die Digitale Transformation nur dort zu nachhaltigen Verbesserungen respektive Steigerungen führen, wo sowohl ein realer Bedarf als auch die technologischen Voraussetzungen gegeben sind. Wobei hier Bedarf prozessbezogen zu verstehen ist (und nicht darauf, neue Absatzfelder für vorhandene IT-Kapazität zu schaffen). Vor dem Aufschalten umfangreicher Datenwelten sind notwendigerweise geeignete Bedarfsfelder zu identifizieren, aber auch die Technologie adäquat weiterzuentwickeln. In diesem Kontext gehören zu den allseits bekannten, ggf. aber auch unbewussten oder sogar verdrängten Bedarfsfeldern:

- durchgängige Transparenz und Nachverfolgbarkeit

- kompromisslose Produktsicherheit, Produktqualität und Liefersicherheit

- Erhöhung der Flexibilität und Effizienz trotz weiter steigender Produkt- und Formatvielfalt

- Reaktionsfähigkeit auf wechselndes Rohstoffaufkommen und Parameterschwankungen

- verbrauchsminimierendes Energiemanagement unabhängig von äußeren Störfaktoren

- sichere Reproduzierbarkeit insbesondere durch Mess- und Steuerbarkeit aller Prozesse und Vorgänge (statt überwiegend personifiziertem Wissen)

- zielführende und konfliktfreie Produktentwicklung und Qualitätssicherung

- effektiver Personaleinsatz und konsequente Personalführung auf allen Ebenen

- mit den Anforderungen wachsendes Know-how und Motivation

- …

Auf dieser Basis sind die Fragestellungen vom Kopf auf die Füße zu stellen: Nicht, wo gibt es einen schnellen und unkomplizierten Einsatzfall (sog. Quick Win) z. B. konkret für die AR Augmented Reality? Sondern, wo haben wir den höchsten Verbesserungsbedarf und wie können wir diesen erreichen? Dies kann wieder am konkreten Beispiel die Reduzierung der Rüstzeiten sein und die Antwort kann in einem Unternehmen sogar die gleiche sein: Einsatz von AR zur reproduzierbaren Steuerung der notwendigen Arbeitsschritte. In einem anderen Unternehmen wäre diese Antwort aber falsch. Dort gibt es vielleicht nur wenige klare Arbeitsschritte, aber die Rüstzeit ist einfach deshalb zu lang, weil zu wenige Formatteile erworben wurden und der Weg in die Formatteilwäsche zu weit ist.

Es ist aber optimistisch davon auszugehen, dass die Häufigkeit der Antworten, wo passende Methoden und Werkzeuge der Digitalen Transformation als zielführend für den identifizierten Bedarf eingeschätzt werden, schnell ansteigen wird. Auch weil diese innovativen Methoden und Werkzeuge selbst noch einer rasanten Entwicklung unterliegen. Dabei ist aber ein weiterer Aspekt zu beachten:

Als Kernstück und Bindeglied fehlt im Allgemeinen ein geeignetes und instrumentalisierungsfähiges Prozessmodell, welches die vernetzten Funktionalitäten (inklusive aller Ursache-Wirkungsketten) der involvierten Wissensbereiche wie u. a. der Lebensmitteltechnologie, der Lebensmittelchemie, der Mikrobiologie, des Maschinen- und Anlagenbaus sowie der Steuerungs- und Automatisierungstechnik ausreichend abbildet. Für eine Prozesssteuerung auf Basis eines Digitalen Zwillings ist dies vollumfänglich erforderlich, für die schon exemplarisch aufgeführte Rüstzeitoptimierung oder die Predictive Maintenance ist dies gleichermaßen notwendig, aber auf überschaubare Teilfunktionalitäten reduzierbar. Es muss unmissverständlich hervorgehoben werden, dass für diese anspruchsvollen und spezifischen Prozessmodelle das konkrete, branchenbezogene Know-how unverzichtbar ist.

Die Digitale Transformation kann also nicht „einfach eingekauft“ werden, sondern ist interdisziplinär zu entwickeln. Für diese Aufgabe steht u. a. das Forschungscluster Lebens(mittel)qualitäten der Hochschule Hannover unterstützend zur Verfügung. Es vereint innerhalb der Abteilung Bioverfahrenstechnik Wissenschaftler_innen der Lebensmitteltechnologie, der Verfahrenstechnik, der Mess- und Automatisierungstechnik, der Betriebswirtschaft und last but not least der Verpackungstechnologie.

Bei allem Enthusiasmus für die spannenden Transformationsprozesse und interdisziplinären Entwicklungen muss Konsens bestehen, dass das Primat der Zielstellungen auf die Minimierung des Ressourceneinsatzes (Rohstoffe, Medien, Energie, Personal, Finanzmittel), die Lebensmittelsicherheit (bis hin zur Resilienz) und die Lebensmittelqualität über die gesamte Supply Chain zu setzen ist.

______________________________________________________________________________________________

- u. a. Big Data & Cloud Systeme, VR, AR, Simulation, Digitale Zwillinge, CPPS, Convolutional Neuronal Network

- hier ist Industrie 4.0 als Ziel zu sehen, das u. a. durch den Prozess der Digitalen Transformation erreicht wird

- zu den Vorgängen gehören auch Produkt- und Formatwechsel, Reinigen, Kontrolle, Wartung, Training, …

- einschließlich Verpackung

- Augmented Reality – Einblendung von virtuellen Darstellungen (im allg. 3D) in das reale Sichtfeld

- salopp ausgedrückt „Wo ist der Leidensdruck am größten?

- Predictive Maintenance – vorausschauende bedarfs- bzw. zustandsgesteuerte Instandhaltung

- z. B. sind die Prozessparameter bei der Pulverisierung von Milch-, Eiprodukten oder Gemüse abweichend

Intelligente Verpackungen im Lebensmittelsektor

Patricia Müller, Sophia Beck und Markus Schmid, Fakultät Life Sciences, Hochschule Albstadt-Sigmaringen

Martina Lindner, Fraunhofer-Institut für Verfahrenstechnik und Verpackung, Freising

Entwicklungen zum Thema Nachhaltigkeit, zu verbesserter Produktsicherheit und höheren Qualitätsstandards sind in allen Bereichen der Life Science Technologien bedeutend. Diese Themen werden in der Lebensmittelindustrie unter anderem durch den Einsatz intelligenter Verpackungskonzepte umgesetzt. Intelligente Verpackungen sorgen für die fortwährende Überwachung der Qualität eines Produkts und übermitteln die entsprechenden Informationen an den Kunden. Dadurch können Lebensmittelabfälle reduziert und die Zufriedenheit des Kunden erhöht werden. Je nach abgepacktem Produkt werden unterschiedliche Arten intelligenter Verpackungstechnologien verwendet. Momentan wird zwischen den drei Hauptgruppen Datenträger, Indikatoren und Sensoren unterschieden. Obwohl diese derzeit kaum verbreitet sind, ist ihr Potenzial bereits weithin bekannt.

Zusätzlich zu den Marketing- und Distributionsvorteilen verlangsamen Verpackungen den Qualitätsverlust von Produkten. Folglich tragen sie beträchtlich zu einer sicheren Auslieferung und dauerhaften Frischhaltung des verpackten Lebensmittels bei [1]. Dennoch ist es nicht möglich, einen Qualitätsverlust vollständig auszuschließen. Die intrinsischen Eigenschaften hoch verderblicher Lebensmittel verändern sich auch noch nach der Verarbeitung. Dies kann zu einer Qualitätssteigerung (z. B. dem Nachreifen von Früchten) oder zu einem Qualitätsverlust führen. Je nach Packgut finden biologische, chemische oder physikalische Prozesse statt. Diese führen letztendlich zum Verderb des Produkts [2, 3].

In vielen Fällen kann der Verbraucher die Veränderungen der verpackten Produkte nur schwer beurteilen. Aus Angst vor verdorbenen Lebensmitteln werfen viele Verbraucher Produkte weg, obwohl sie eigentlich noch zum Verzehr geeignet wären. Oft führen bereits geringe Abweichungen vom Standard dazu, dass Lebensmittel entsorgt werden. Zu solchen Abweichungen zählen beispielsweise Veränderungen der Farbe, der Konsistenz oder das Überschreiten des Mindesthaltbarkeitsdatums [4, 5]. Um diesen unbeabsichtigten Lebensmittelabfall zu reduzieren, könnten sogenannte intelligente Verpackungskonzepte eingesetzt werden [6].

Es gibt drei Haupttechnologien, die für intelligente Verpackungen eingesetzt werden: Datenträger, Indikatoren und Sensoren [7]. Datenträger dienen ausschließlich zur Speicherung und Übertragung von Daten. Indikatoren und Sensoren werden dagegen zur Überwachung der externen Umgebung und späteren Informationsanzeige eingesetzt [2, 8]. Indikatoren und Sensoren können verschiedene Aufgaben erfüllen:

- Überwachung der Umgebungsbedingungen, die beim Lebensmittel Veränderungen der Qualitätsmerkmale auslösen können: Beispiele sind Zeit-Temperatur-Indikatoren, Leckageanzeiger für Gas und Sensoren für relative Feuchtigkeit. Je nach überwachtem Umgebungsmerkmal können diese Systeme auf oder in der Verpackung angebracht werden.

- irektes Monitoring von Qualitätsmerkmalen oder Qualitätsindikatoren: Beispiele hierfür sind Biosensoren und Frischesensoren/-indikatoren. Diese Elemente werden normalerweise in der Verpackung angebracht.

Vorteile

Solche Technologien bieten vielerlei Vorteile [9]. So werden Lebensmittel im Unternehmen während der Produktion und vor der Auslieferung regelmäßig mikrobiologisch und chemisch kontrolliert [7]. Derartige Kontrollen werden nach der Auslieferung an den Handel meist nicht mehr durchgeführt. Da intelligente Verpackungen die Qualität vom Herstellungsort bis zum Kunden überwachen und anzeigen, können sie diese Lücke füllen [10, 11]. Durch den Einsatz von Indikatoren und Sensoren kann der aktuelle Qualitätsstatus von Produkten evaluiert werden. Dies kann die Produktsicherheit erhöhen, was wiederrum zur Verringerung der Lebensmittelverschwendung beiträgt [12, 13]. Wenn intelligente Verpackungstechnologien auch entlang der Versorgungskette Lebensmittelabfall minimieren können, ergeben sich weitere Kostenvorteile. Diese Aspekte könnten für andere Bereiche der Life Science Technologien, wie der pharmazeutischen Industrie, noch bedeutender sein [13]. Zudem können intelligente Verpackungen die Verbraucher vor einer möglichen Lebensmittelvergiftung schützen. Die Nachverfolgbarkeit wird verbessert und die Effizienz der Lebensmittelindustrie maximiert [10, 11].

Durch Datenträger wird eine bessere Nachverfolgbarkeit der Versorgungskette ermöglicht. Aufgrund ihres geringen Preises und ihrer einfachen Anwendung sind Barcodes und QR-Codes heutzutage weit verbreitet.

Nachteile

Im Gegensatz dazu sind Indikatoren und Sensoren kaum auf dem Markt zu finden [14]. Grund dafür ist ihr Preis, da Entwicklungs- und Herstellungskosten immer noch sehr hoch sind [15]. Die Zusatzkosten können 50 bis 100 Prozent der Gesamtkosten des Endprodukts betragen. Tatsächlich ist aber eine Begrenzung der Verpackungskosten auf 10 Prozent des Wertes des zu verpackenden Produkts vorgesehen [16]. Darüber hinaus könnte der Einsatz von Indikatoren und Sensoren das Verbraucherverhalten negativ beeinflussen: Kunden würden höchstwahrscheinlich Produkte mit einem verfärbten Frischeindikator ins Regal zurücklegen und ein Produkt mit einem unverfärbten Frischeindikator bevorzugen. Nimmt der Kunde zudem des Öfteren verfärbte Indikatoren auf dem Etikett eines Markenprodukts wahr, so könnte er sogar sein Vertrauen in diese Marke verlieren. Gleichzeitig könnte dieses Verhalten zu einer Zunahme unverkaufter Lebensmittel führen [16].

Für eine optimale Produktqualität ist es zudem nicht möglich, sich gänzlich auf intelligente Verpackungen zu verlassen. Ein Missbrauch oder Versagen der Systeme kann nicht ausgeschlossen werden [17]. Für einen Qualitätsverlust sind oftmals mehrere Faktoren verantwortlich. Daher kann die Überwachung eines einzelnen Parameters keine umfassende Aussage über den Qualitätsstatus eines Produkts liefern. Darüber hinaus werden die Technologien durch äußere Umwelteinflüsse wie Licht, Temperatur oder mechanische Belastung nachteilig beeinflusst. Einerseits kann dadurch ein eigentlich qualitativ hochwertiges Produkt fälschlicherweise als verdorben und nicht mehr zum Verzehr geeignet eingestuft werden. Andererseits könnte der Verderb eines Produkts auch fälschlicherweise nicht angezeigt werden. Durch den Verzehr kann dann im schlimmsten Fall die Gesundheit des Verbrauchers beeinträchtigt werden.

Ein ebenfalls zu bedenkender Aspekt ist das Recycling der Verpackungen. Durch die Einführung und Produktion von intelligenten Verpackungssystemen kann die Recyclingfähigkeit reduziert werden [18].

Zusammenfassung und Ausblick

Mit großem Interesse werden Methoden zur Verbesserung der Lebensmittelqualität und -sicherheit, sowie zur Steuerung der Lebensmittelversorgungskette verfolgt. Hinzu kommt die wachsende Nachfrage nach Informationen über Verpackungs- und Lebensmittelprodukte. Verbraucher verlangen Informationen darüber, welche Inhaltsstoffe sich in den Produkten befinden oder wie das Produkt gelagert wurde und werden sollte [19, 20]. Intelligente Verpackungstechnologien bieten Möglichkeiten, um diese Anliegen zu erfüllen [7].

Allerdings sind intelligente Verpackungssysteme auf dem Markt noch nicht sehr verbreitet. Gründe hierfür sind die zuvor aufgeführten Nachteile der Systeme (zusätzliche Kosten, Akzeptanz durch Händler/Markeninhaber usw.). Die Vorteile sollten jedoch nicht außer Acht gelassen werden [15]. Um möglichst viele Vorteile der Verpackungstechnologie zu nutzen, sollten diese miteinander kombiniert, sowie die Robustheit der Systeme optimiert werden [11, 18]. Um diese Vorteile zu nutzen und einen umfangreicheren Einsatz zu ermöglichen, sind weitere Forschungen und Verbesserungsmaßnahmen erforderlich [21].

Quellen

- Dobrucka, R. The future of active and intelligent packaging industry. LogForum Sci. J. Logist. 2013, 8, 103–110.

- Heising, J.K.; Dekker, M.; Bartels, P.V.; Van Boekel, M.A. Monitoring the quality of perishable foods: Opportunities for intelligent packaging. Crit. Rev. Food Sci. Nutr. 2014, 54, 645–654.

- Fung, F.; Wang, H.-S.; Menon, S. Food safety in the 21st century. Biomed. J. 2018, 77, 347.

- Stubenrauch, C. Neue Verpackungen für Lebensmittel: Gut verpackt? Chem. Unserer Zeit 2005, 39, 310–316.

- bofrost Umfrage zu Gründen für das Wegwerfen von Lebensmitteln in Deutschland 2017|Statistik, unter: https://de.statista.com/statistik/daten/studie/486235/umfrage/umfrage-zu-gruenden-fuer-das-wegwerfen-von-lebensmitteln-in-deutschland/ (aufgerufen am 24. Mai 2018).

- Fuertes, G.; Soto, I.; Carrasco, R.; Vargas, M.; Sabattin, J.; Lagos, C. Intelligent packaging systems: sensors and nanosensors to monitor food quality and safety. J. Sens. 2016, doi:10.1155/2016/4046061.

- Ghaani, M.; Cozzolino, C.A.; Castelli, G.; Farris, S. An overview of the intelligent packaging technologies in the food sector. Trends Food Sci. Technol. 2016, 51, 1–11.

- Han, J.H.; Ho, C.H.L.; Rodrigues, E.T. Innovations in Food Packaging-PDF Free Download; Elsevier Science & Technology Books: Winnipeg, Manitoba, Canada, 2005; ISBN 0-12-311632-5.

- Realini, C.E.; Marcos, B. Active and intelligent packaging systems for a modern society. Meat Sci. 2014, 98, 404–419.

- Poyatos-Racionero, E.; Ros-Lis, J.V.; Vivancos, J.-L.; Martines-Manez, R. Recent advances on intelligent packaging as tools to reduce food waste. J. Clean. Prod. 2018, 172, 3398–3409.

- Sohail, M.; Sun, D.-W.; Zhu, Z. Recent developments in intelligent packaging for enhancing food quality and safety. Crit. Rev. Food Sci. Nutr. 2018, 1–13, doi:10.1080/10408398.2018.1449731.

- Verghese, K.; Lewis, H.; Lockrey, S.; Williams, H. Packaging’s role in minimizing food loss and waste across the supply chain. Packag. Technol. Sci. 2015, 28, 603–620.

- Brünnagel, D. Die Verpackung denkt mit. Verpackungsrundschau, VR interpack 2014 Special, 2014 14-16.

- Kuswandi, B.; Wicaksono, Y.; Jayus; Abdullah, A.; Heng, L.Y.; Ahmad, M. Smart packaging: Sensors for monitoring of food quality and safety. Sens. Instrum. Food Qual. Saf. 2011, 5, 137–146.

- De Jong, A.R.; Boumans, H.; Slaghek, T.; Van Veen, J.; Rijk, R.; Van Zandvoort, M. Active and intelligent packaging for food: Is it the future? Food Addit. Contam. 2005, 22, 975–979.

- Dainelli, D.; Gontrad, N.; Spyropoulos, D.; Zondervan-van den Beuken, B.; Tobback, P. Active and intelligent food packaging: Legal aspects and safety concerns. Trends Food Sci. Technol. 2008, 19, S103–S112.

- Fang, Z.; Zhao, Y.; Warner, R.D.; Johnson, S.K. Active and intelligent packaging in meat industry. Trends Food Sci. Technol. 2017, 61, 60–71.

- Vanderroost, M.; Ragaert, P.; Devlieghere, F.; De Meulenaer, B. Intelligent food packaging: The next generation. Trends Food Sci. Technol. 2014, 39, 47–62.

- Restuccia, D.; Spizzirri, U.G.; Parisi, O.I.; Cirillo, G.; Curcio, M.; Iemma, F.; Puoci, F.; Vinci, G.; Picci, N. New EU regulation aspects and global market of active and intelligent packaging for food industry applications. Food Control 2010, 21, 1425–1435.

- Pavelková, A. Time temperature indicators as devices intelligent packaging. Acta Univ. Agric. Silvic. Mendel. Brun. 2013, 61, 245–251.

- Mlalila, N.; Kadam, D.M.; Swai, H.; Hilonga, A. Transformation of food packaging from passive to innovative via nanotechnology: Concepts and critiques. J. Food Sci. Technol. 2016, 53, 3395–3407.

Eine ausführlichere Übersicht zu Intelligenten Verpackungen im Lebensmittelsektor finden Sie unter https://www.mdpi.com/2304-8158/8/1/16#

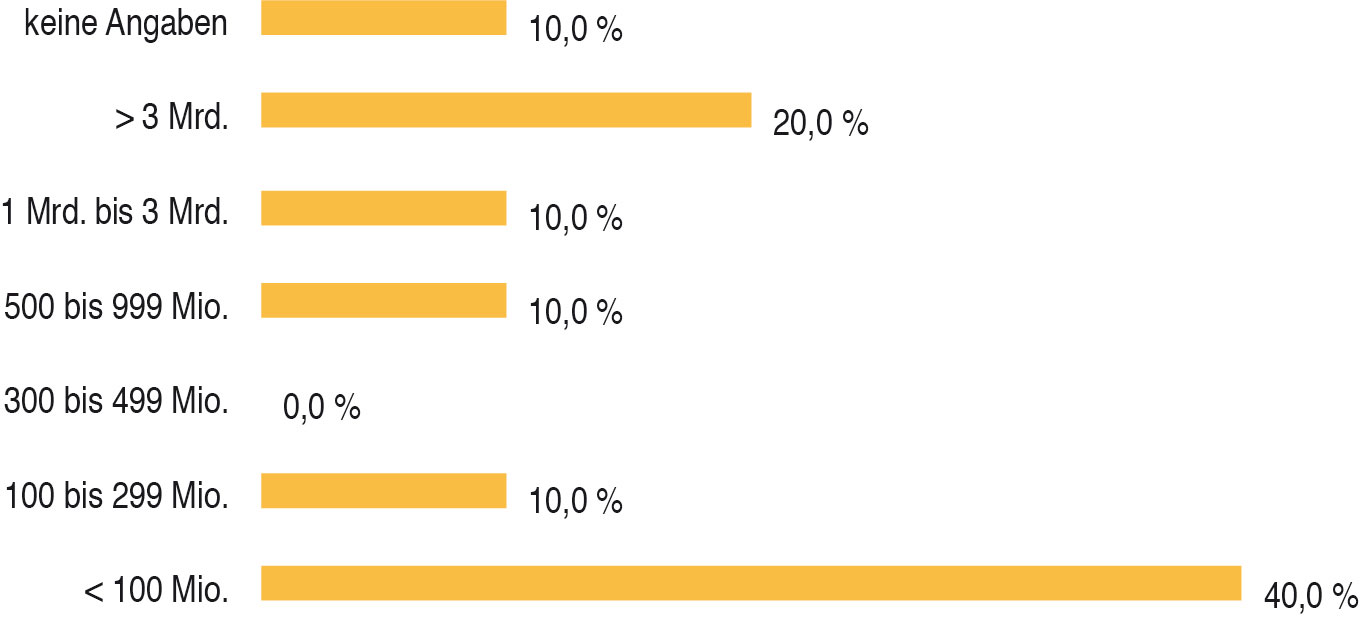

Export und Prognosen

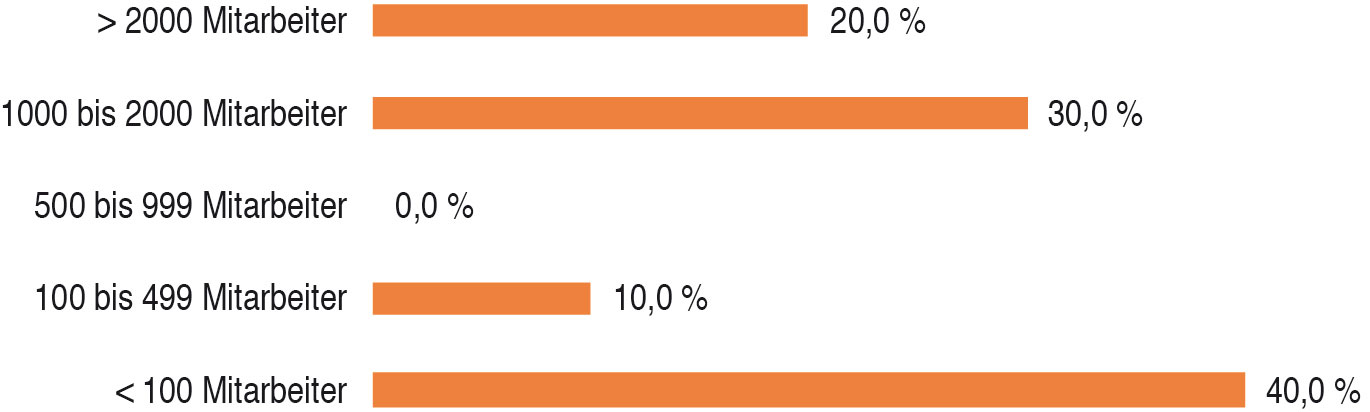

10 Teilnehmer haben die Fragen zum Export beantwortet. Die Teilnehmer kommen insbesondere aus den Bereichen Management (9 Prozent), Produktion (9 Prozent), Forschung und Entwicklung (9 Prozent) sowie Verkauf und Vertrieb (9 Prozent) [Abb. 11]. Die Zahl der Mitarbeiter und die Umsatzklassen der teilnehmenden Unternehmen zeigen Abb. 12 und 13.

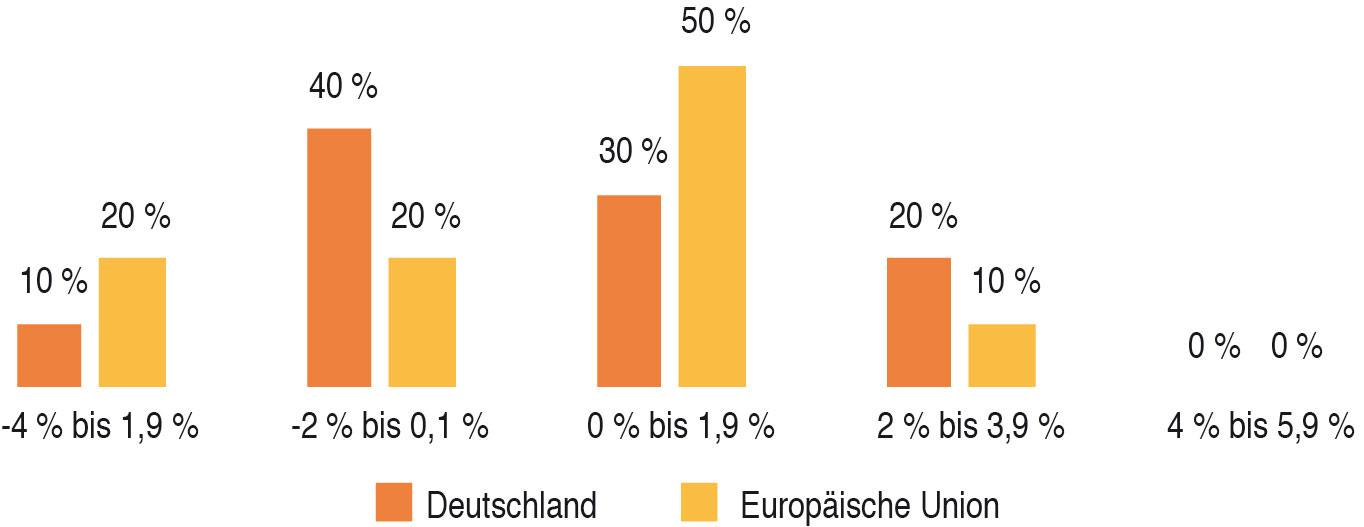

Im ersten Halbjahr 2019 zeigte die Milchanlieferung in Deutschland einen gedämpften Verlauf. Der Milchkuhbestand in Deutschland ist bei anhaltendem Strukturwandel weiter geschrumpft. Im Mai 2019 wurden nach Angaben des Statistischen Bundesamtes 4,067 Mio. Milchkühe gezählt. Das waren 2,4 Prozent weniger als ein Jahr zuvor und der tiefste Stand seit 2008 [2]. In der EU lag die Rohmilchmenge im März 2019 nach Angaben der Kommission mit plus 1,2 Prozent erstmals seit sechs Monaten wieder über dem Vorjahresniveau. Im ersten Quartal 2019 war die Menge minimal geringer (minus 0,1 Prozent) als im Vergleichszeitraum 2018 [3].

Abb. 14 zeigt, dass 40 Prozent der an der Umfrage teilnehmenden Unternehmen schätzen, dass die Milchmengen in Deutschland in den nächsten drei Jahren leicht abnehmen (-2 bis 0,1 Prozent) und 30 Prozent schätzen, dass sie leicht zunehmen (0 bis 1,9 Prozent). Innerhalb der Europäischen Union rechnen 50 Prozent der Teilnehmer mit einem leichten Wachstum der Milchmengen (0 bis 1,9 Prozent).

Die EU als größter Exporteur vieler Milcherzeugnisse ist ein wichtiger Teilnehmer am Weltmarkt für Milcherzeugnisse. So wuchsen die EU-Exporte von Magermilchpulver von Januar bis Juni 2019 gegenüber dem Vorjahreszeitraum um 31 Prozent auf 514.600 t. China war der größte Abnehmer und erhöhte seine Käufe um 71 Prozent auf 67.300 t. Die EU-Ausfuhr von Butter legte von Januar bis Juni 2019 um 9 Prozent auf 75.000 t zu. Wichtigster Kunde waren die USA. Sie nahmen mit 17.300 t um 42 Prozent mehr Ware ab [4].

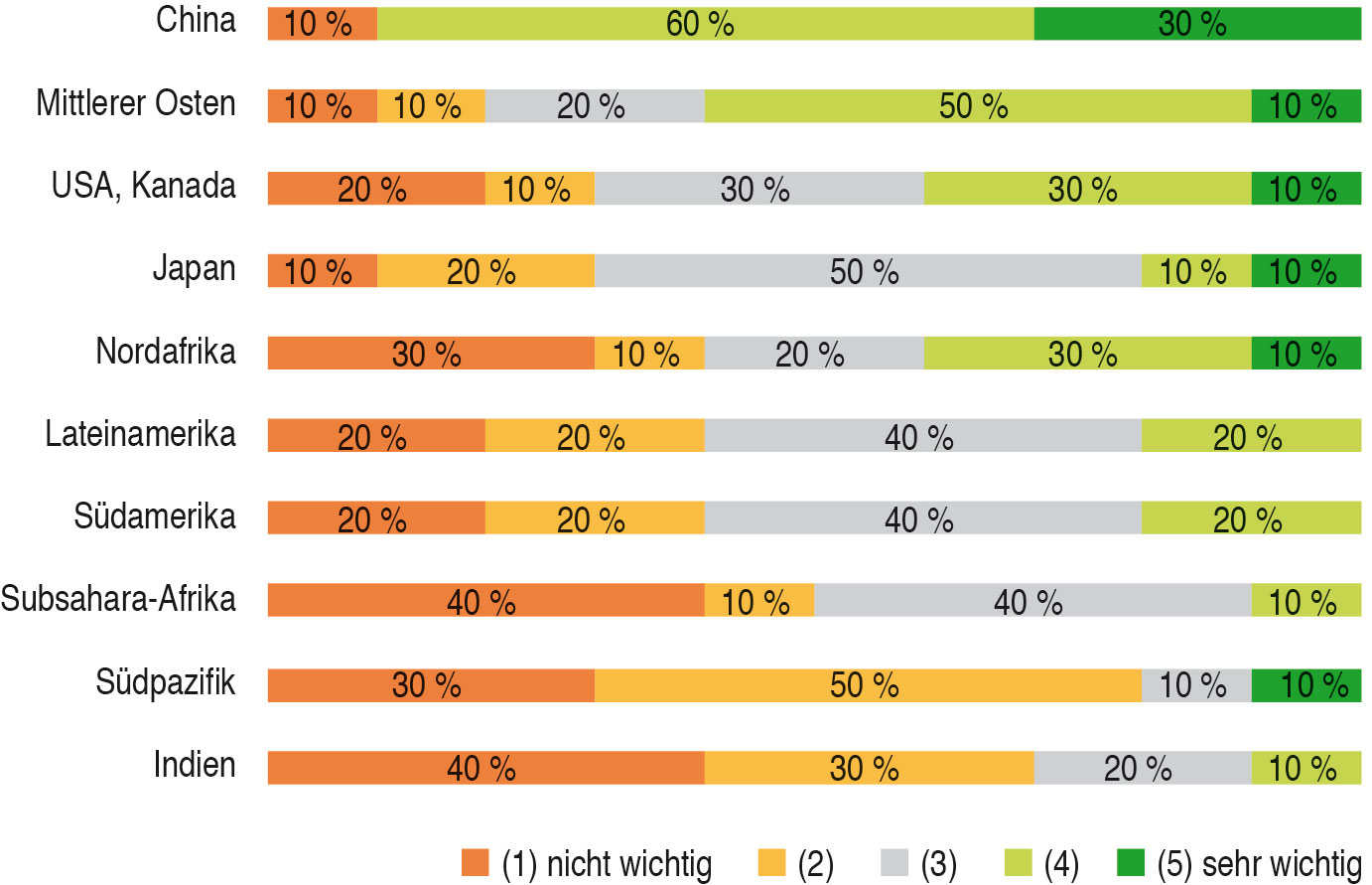

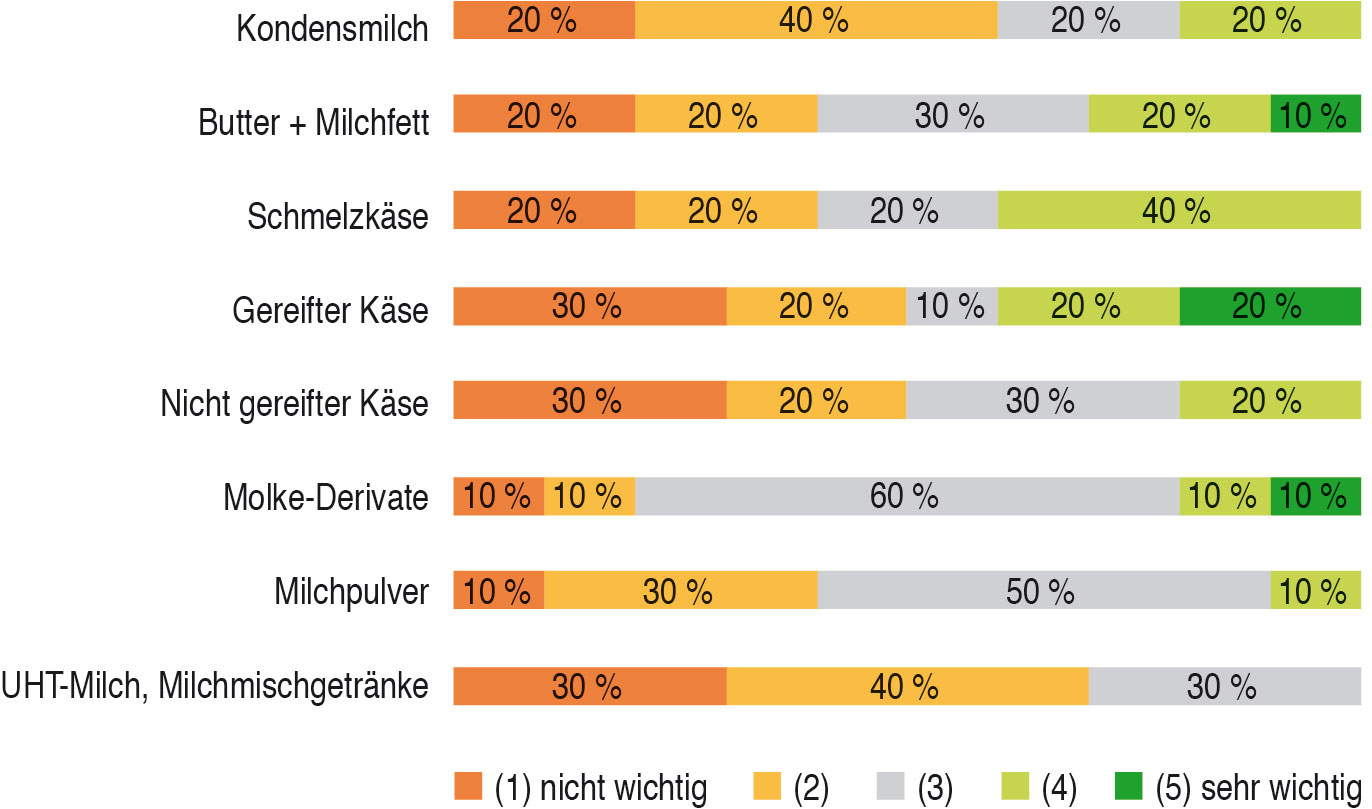

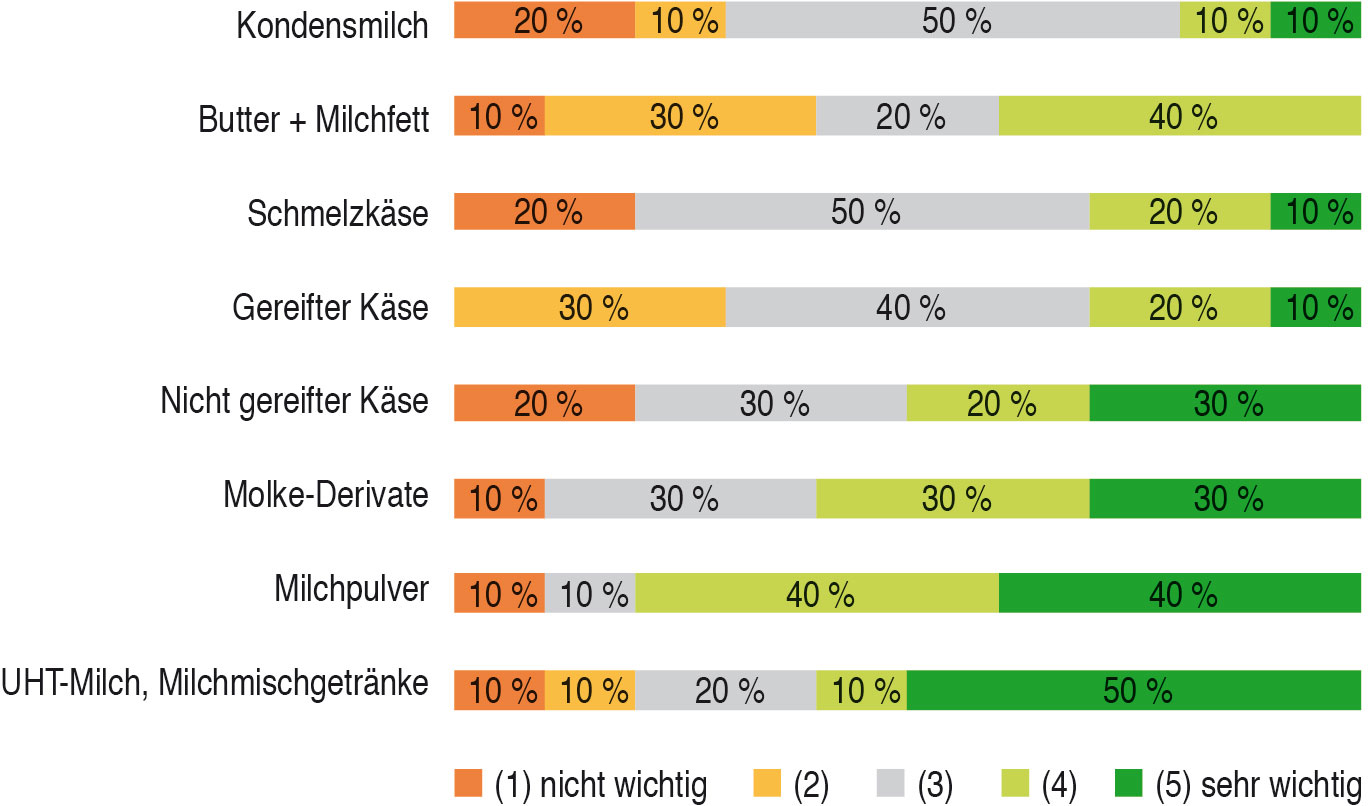

Käse ist wertmäßig mit einem Anteil von fast 40 Prozent das wichtigste Exportprodukt der europäischen Milchwirtschaft. Im Jahr 2018 konnten die EU-Ausfuhren auf dem hohen Niveau von 833.000 t stabilisiert werden. Die geringeren Lieferungen in die USA (-5 Prozent) konnten durch erhöhte Exporte nach Japan (+12 Prozent) wettgemacht werden. Das Freihandelsabkommen mit Japan und die gute Nachfrage am Weltmarkt werden nach Ansicht der EU-Experten für 2019 zu einer Steigerung der EU-Käseexporte um rund 1 Prozent führen [5]. Abb. 16 zeigt, dass auch 20 Prozent der an der Umfrage teilnehmenden Unternehmen gereiften Käse als ein „sehr wichtiges“ Produkt für den japanischen Markt einstufen.

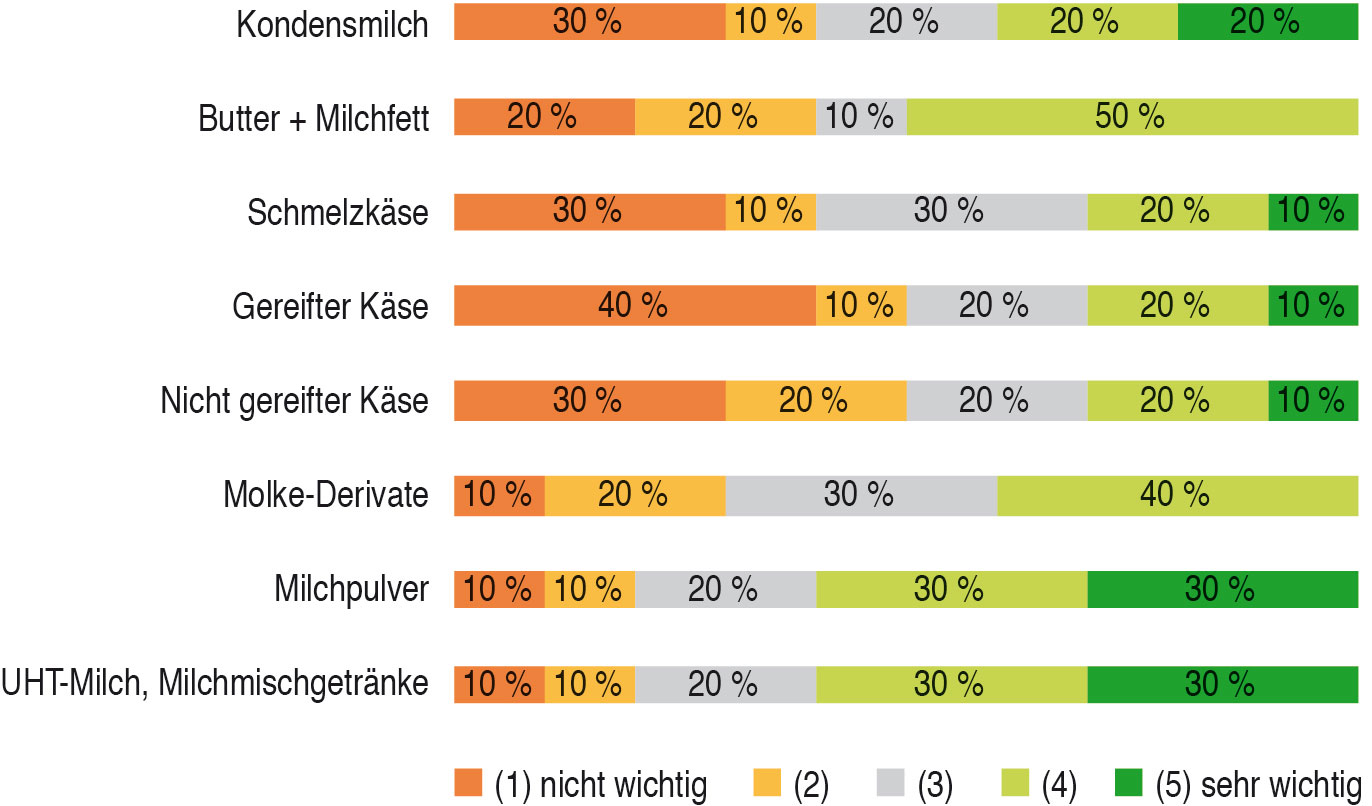

In Abb. 17 sind die Produkte dargestellt, die für den chinesischen Markt zum Erfolg beitragen. Neben Milchpulver sind UHT-Milch, Mischgetränke und Molke-Derivate zu nennen.

Chancen, aber auch Herausforderungen im Exportgeschäft

Monika Wohlfarth, ZMB Zentrale Milchmarkt Berichterstattung GmbH

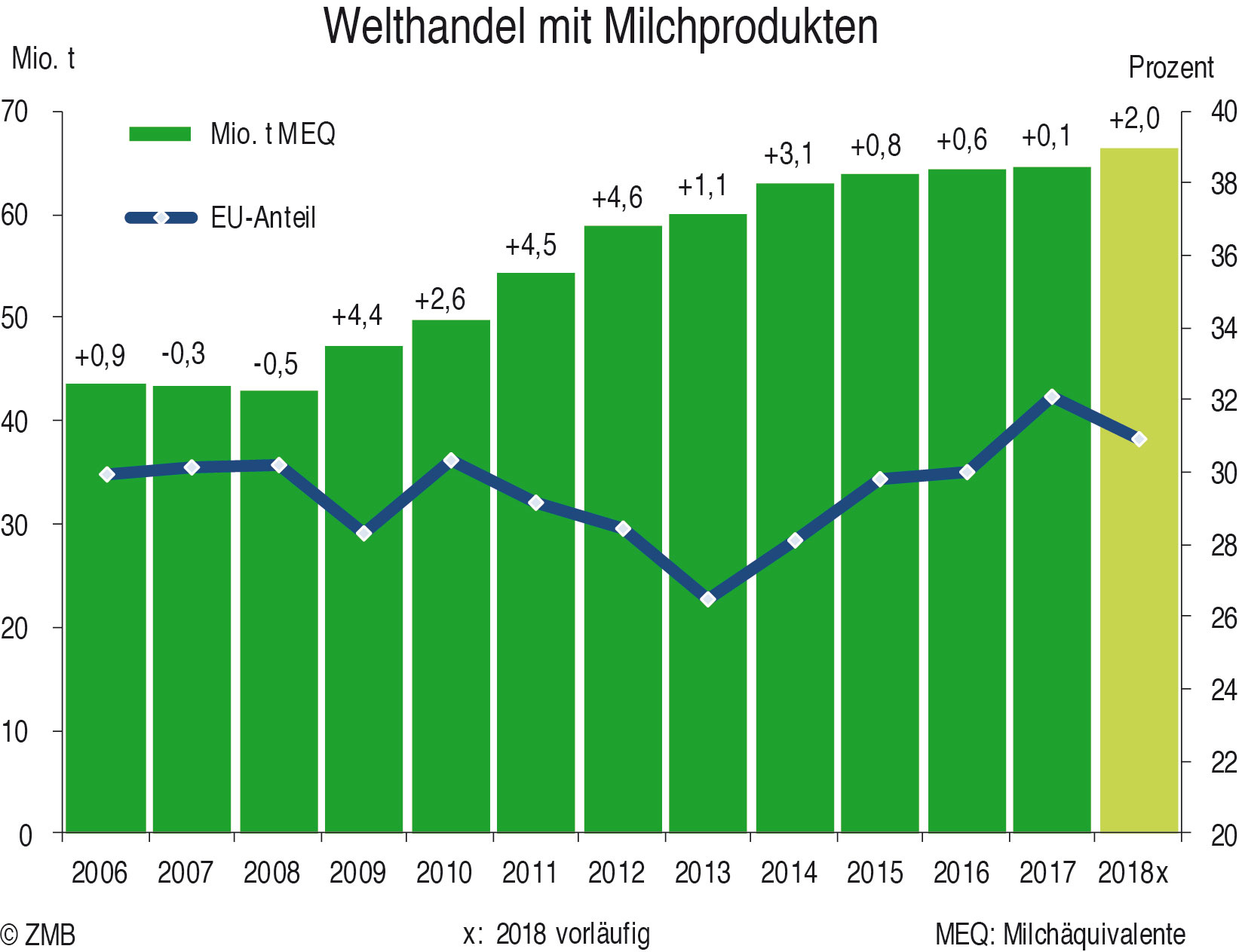

Die internationale Nachfrage nach Milchprodukten ist weiterhin ein Wachstumsmarkt. In den ersten sechs Monaten von 2019 ist der Handel mit Milchprodukten am Weltmarkt um rund 1 Mio. t Vollmilchäquivalente gewachsen. Seit 2015 hat sich der Welthandel allerdings zunächst weniger dynamisch entwickelt als in der ersten Hälfte des laufenden Jahrzehnts.

Für die deutsche Milchwirtschaft sind die Ausfuhren ein wichtiger Absatzkanal. Die Bedeutung des Exports dürfte in der Zukunft noch zunehmen, da die Nachfrage vor allem in asiatischen und perspektivisch auch in afrikanischen Ländern ansteigen wird, während in westlichen Ländern wie der EU und Nordamerika von einer weitgehenden Sättigung auszugehen ist. Zusätzlich können im Exportgeschäft teilweise auch attraktive Erlöse erzielt werden.

Zahlreiche Abnehmerländer ...

Deutschland exportiert nach wie vor den überwiegenden Teil der Milchprodukte in andere EU-Länder. Ein Teil dieser Ausfuhren dürfte beispielsweise über die Niederlande oder Belgien nach Drittländern weiterexportiert werden, so dass nicht genau bekannt ist, in welchem Umfang deutsche Milchprodukte auf den Weltmarkt gelagen. Die Bedeutung des direkten Drittlandsgeschäfts hat für die deutsche Milchwirtschaft in den vergangenen Jahren zugenommen. Das Geschäft mit Drittländern kann aber größeren Schwankungen unterliegen als der Binnenhandel.

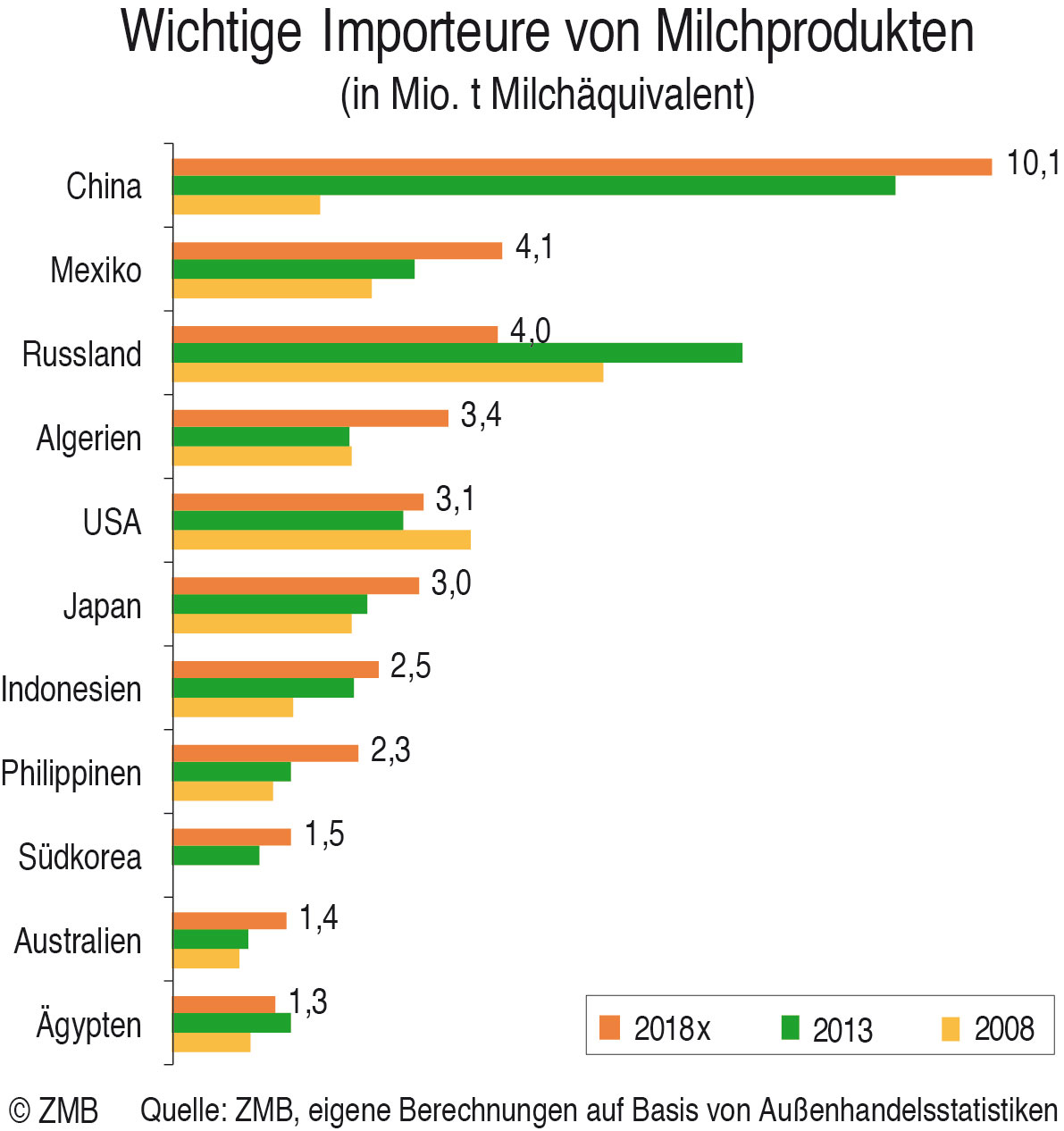

Besonders deutlich wird dies am Beispiel Russlands. Das ehemalige Zarenreich war traditionell der wichtigste Kunde für die deutsche Milchwirtschaft unter den Drittländern. 2013 gingen noch 14 Prozent der deutschen Drittlandsexporte nach Russland. In den Jahren bis 2014 waren die Ausfuhren bereits erschwert gewesen, weil eine steigende Anzahl von Betrieben die Veterinärzulassung verloren hatte. Mit der Verhängung des russischen Importstopps ab August 2014 sind die Lieferungen von Milchprodukten aus Deutschland und der EU über Nacht nahezu vollständig zum Erliegen gekommen. Die Gesamtimporte Russlands an Milchprodukten sind aufgrund dieser politischen Maßnahme in erheblichem Umfang gesunken. Es hat nur in begrenztem Umfang eine Umschichtung auf andere Lieferanten stattgefunden. Auch fünf Jahre nach der Verhängung des Embargos sind die Einfuhren nach Russland nicht auf das alte Niveau zurückgekehrt. Dies hat mit dazu beigetragen, dass die internationale Nachfrage in den vergangenen Jahren langsamer gewachsen ist als im vergangenen Jahrzehnt.

Trotz des deutlichen Rückgangs der Einfuhren von Milchprodukten seit 2014 ist Russland immer noch einer der größten Importmärkte von Milchprodukten weltweit. In größtem Umfang werden Käse und Butter importiert. Hinzu kommen auch nicht unbedeutende Mengen an Milchpulver. Der größte Lieferant für den russischen Markt ist derzeit Weißrussland.

Seit 2012 ist China zum weltgrößten Importeur von Milchprodukten aufgestiegen. Das Reich der Mitte ist am Weltmarkt der größte Abnehmer von Vollmilchpulver, Molkenpulver und 2018 erstmals auch von Butter. Bei Magermilchpulver ist China die Nummer Zwei nach dem Hauptabnehmer Mexiko. Auch flüssige Milchprodukte wie abgepackte Konsummilch und Sahne importiert das asiatische Land in erheblichem Umfang. Die Käsenachfrage entwickelt sich bislang nur langsam. Für Deutschland ist China der größte Kunde unter den Drittländern. Vor allem Magermilchpulver, Molkenerzeugnisse und flüssige Milchprodukte werden geliefert. Die Nachfrage nach Vollmilchpulver wird hingegen nahezu vollständig von Neuseeland bedient.

Bei Käse ist Japan in den letzten Jahren zum größten Abnehmer am Weltmarkt vor Russland aufgerückt. Auch in weiteren asiatischen Ländern wie Südkorea, Indonesien, den Philippinen, Vietnam und Malaysia nimmt die Importnachfrage in den letzten Jahren kontinuierlich zu. Zum größten Importeur von Magermilchpulver ist Mexiko aufgestiegen. Hier haben die USA durch die räumliche Nähe einen Wettbewerbsvorteil. Weitgehend abgeschottet ist hingegen der indische Markt, wo der Konsum von Milchprodukten traditionell stark verankert ist

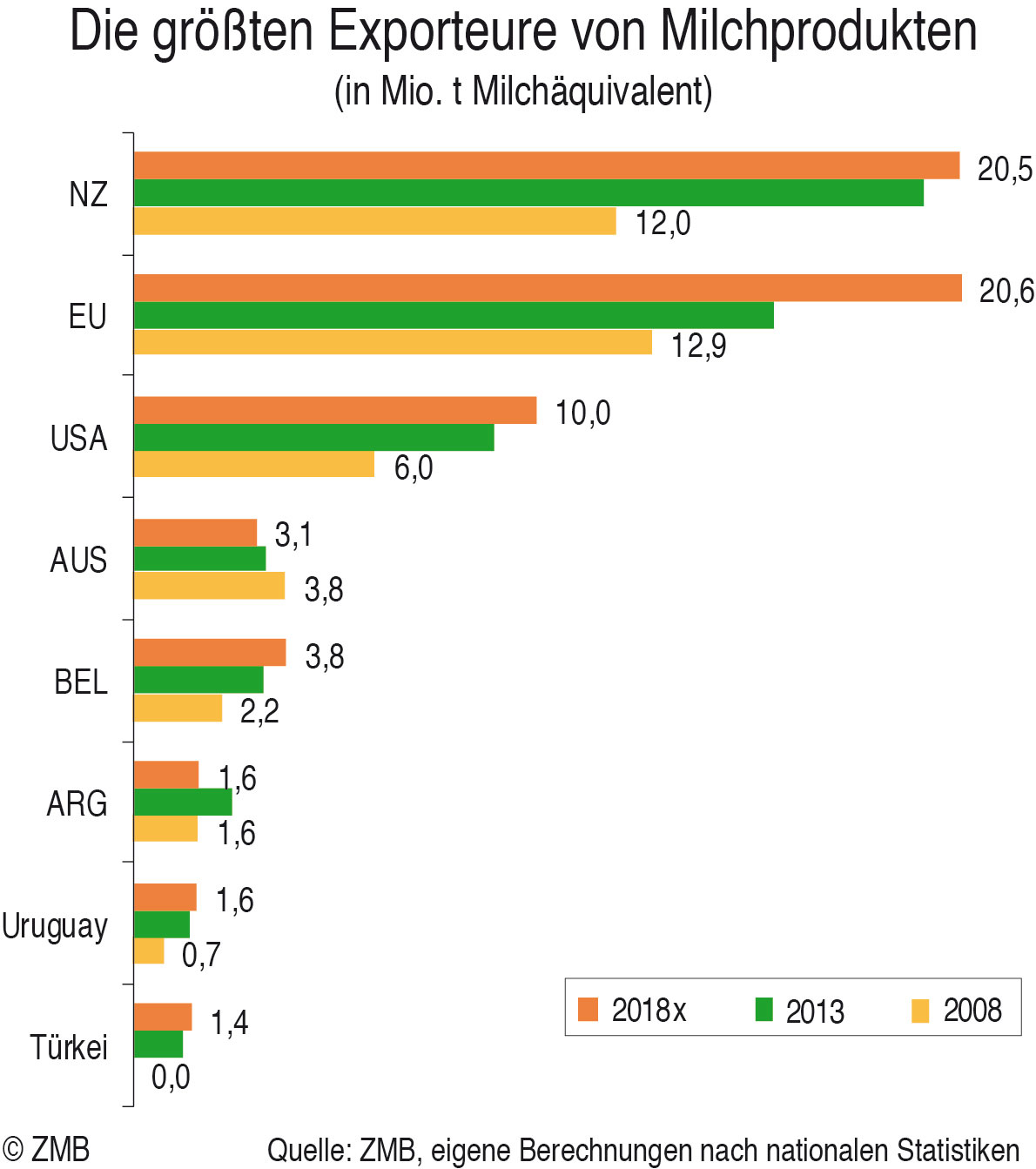

… und wenige, aber bedeutende Lieferanten

Während die Abnehmerstruktur recht stark fragmentiert ist, konzentriert sich das Angebot auf wenige große Lieferanten. Die EU ist derzeit wieder der größte Exporteur von Milchprodukten am internationalen Markt, dicht gefolgt von Neuseeland, das zwischen 2009 und 2017 zwischenzeitlich zum größten Anbieter aufgerückt war. Auf Rang Drei folgen die USA, die mit 10 Mio. t Vollmilchäquivalenten 2018 etwas weniger als die Hälfte der EU-Mengen exportiert haben. Die nächstgrößeren Lieferanten sind Weißrussland, Australien, Argentinien, Uruguay und die Türkei. Es gibt noch weitere Anbieter wie die Schweiz und Norwegen, die aber lediglich über recht überschaubare Mengen verfügen.

Das Produktportfolio der großen Exportregionen ist unterschiedlich. Neuseeland ist mit Abstand der größte Anbieter von Vollmilchpulver und liefert fast die Hälfte der Mengen, die am Weltmarkt umgeschlagen werden. Die EU war in den letzten Jahren der größte Lieferant von Magermilchpulver vor den USA, die in diesem Markt ebenfalls stark engagiert sind. Die EU und die USA sind die größten Anbieter von Käse und Molkeerzeugnissen.

Steigende Nachfrage in 2019

Im ersten Halbjahr von 2019 ist die Nachfrage nach Milchprodukten am Weltmarkt dem Trend folgend erneut gewachsen. Die größten Exporteure haben in den meisten bedeutenden Produktkategorien höhere Mengen am Weltmarkt absetzen können als im Vorjahreszeitraum, wobei das stärkste Wachstum bei Magermilchpulver zu beobachten war. Aber auch an Käse, Butter und Vollmilchpulver wurden höhere Mengen gehandelt als im ersten Halbjahr von 2018. Eine Ausnahme stellt Molkenpulver dar, wo eine rückläufige Entwicklung hingenommen werden musste.

Das größte Nachfragewachstum hat sich in China abgespielt. In den ersten sieben Monaten von 2019 hat das asiatische Land 0,7 Mio. t Vollmilchäquivalente mehr importiert als im Vorjahreszeitraum. Außerdem hat Russland wieder mehr Milchprodukte importiert, wovon Deutschland und die EU wegen des inzwischen seit fünf Jahren andauernden Importstopps nicht profitieren können. China hat vor allem mehr Milchpulver importiert. Die Butterimporte sind hingegen gesunken. Deutlich geschrumpft sind Chinas Importe von Molkeprodukten, was auf den massiven Ausbruch der Afrikanischen Schweinepest dort zurückzuführen ist und die Molkenerlöse weltweit dämpft. Vom Rückgang der Nachfrage nach Molkenprodukten sind die USA wesentlich stärker betroffen als die EU, da die USA beim Hauptabnehmer China im Zuge des Handelskonflikts zwischen den beiden Ländern mit höheren Importzöllen konfrontiert sind.

Quellen

- Ernährungsindustrie rüstet sich gegen Hackerangriffe, MBI MARKTREPORT FLEISCH & MILCH, 3. Juni 2019, Nr. 106, MBI/12/sru/31.5.2019

- Deutschland: Weniger Milchkühe und Halter gezählt, ZMB, 28.06.2019, milchwirtschaft.de/aktuelles-und-veranstaltungen/aktuelles/2019/KW%2026_Milchvieh.php

- EU-Erzeugermilchpreise bleiben auch im April rückläufig, MBI MARKTREPORT FLEISCH & MILCH, 7. Juni 2019, Nr. 109, MBI/AIZ/ssc/6.6.2019

- EU-Exporte von Magermilchpulver im ersten Halbjahr gestiegen, MBI MARKTREPORT FLEISCH & MILCH, 23. August 2019, Nr. 162, MBI/AIZ/ste/22.8.2019

- EU-Milchproduktion soll heuer um 0,7 % steigen, aiz, 26.04.2019: https://www.agrarheute.com/wochenblatt/maerkte/eu-milchproduktion-heuer-um-07-steigen-553437